行情走對了,你卻沒賺到:問題不在判斷,在「節奏」

不少人並不是判斷錯了趨勢,而是站在了市場「最不需要新多頭」的那個時間點。方向對、邏輯對,但節奏錯了。外匯和黃金市場裡,最常見的虧損並非來自完全錯誤的判斷,而是來自過早參與一個已經被充分預期的故事。

摘要:最近有許多美股高估值成長股被殺爆,很多這兩年才加入的新手被殺到懷疑人生。 身為一個曾經多年「左側」的純價值投資者,應該有資格給點小建議...

文/升鴻投資 專職投資者,擁有十餘年投資經驗

最近有許多美股高估值成長股被殺爆,很多這兩年才加入的新手被殺到懷疑人生。 身為一個曾經多年「左側」的純價值投資者,應該有資格給點小建議。

“交易員說”注解:

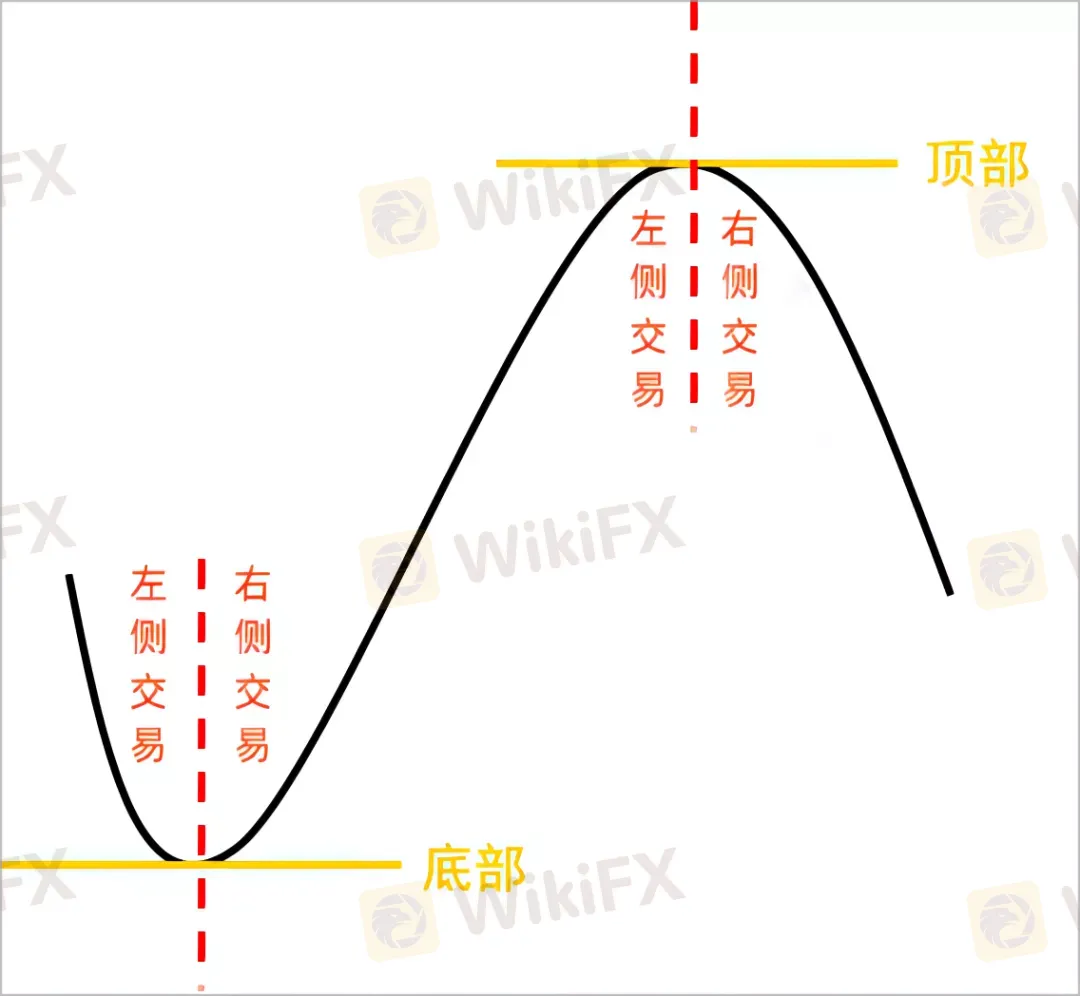

所謂的「左側交易」就是指:股票等交易標的價格在下跌反彈的過程中,以「底部」為界,底部左邊的的交易行為,均屬於左側交易;另外,在上漲后回撤的過程中,以「頂部」為界,頂部左邊的的交易行為,均屬於左側交易。

“左側交易”代表人物:價值投資派(如“股神”巴菲特)、大資金的波段交易者、部分極短線交易者,也屬於左側交易。

關鍵特徵:左側交易者,必須在“價格尚未如預期發生變動”時就採取行動進行交易與佈局,主要是逆勢操作。

不建議任何正常人左側接刀

接刀往往是認為估值便宜了,所以抱著逢低就是買的決心,越跌越攤平 。

這種派別往往著重在勝率,選股的眼光要精準,十次攤平有八次最後都看對。

然而投資生涯那麼長,總會遇到一次慘敗,那一次重傷會讓你痛苦萬分,請回顧近百年前經濟大蕭條約翰·梅納德·凱恩斯(John Maynard Keynes)和本傑明·格雷厄姆 (Ben Graham) 的慘痛經歷、1974 年蒙格基金和2000 年老虎基金的解散、2000~2003 年的連「熊」(熊市)3 年、近年來的價值投資基金經理人的憂鬱跳樓。

連這些身經百戰的強者都會被折磨到心力交瘁,我不認為一般的散戶挺得過去。

我覺得要有幾種條件下才可以接刀:

1. 設好止損,買入后就決定虧多少會平倉,不硬撐。

2. 策略是「量化分散」的打法,所以小比例個股腰斬,也不至於心態崩潰。

3. 唯一我會攤平的只有指數,因為指數的下跌%數比個股少很多,所以崩到心態炸裂的機率也會小很多,我只會適度對低基期的指數或恐慌氣氛下攤平。

最近看到很多人討論什麼時候這些高估值的科技成長股才會止跌,我覺得這種事怎麼可能猜得准,能控制的是交易手法,如果一開始就有跟你拼了無限攤平的想法,那就把自己暴露在未來崩潰的可能。

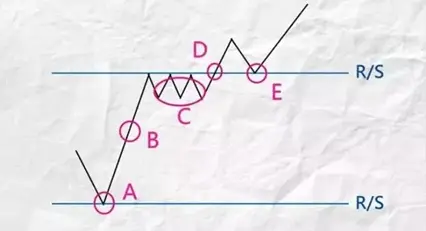

而如果只是簡單設一個條件:站穩月線再說,跌破也有止損的準備,雖然可能面臨洗刷,但這種績效曲線不會一次遭受嚴重的打擊,而是能在過程中不斷的改進做法,讓自己每次失敗能跳出來,腦袋重新清醒一下,留得青山在,不怕沒柴燒。

(下圖是兩個中國左側價值投資基金的績效,我跟他們聊過,他們近年被一連串港股利空打擊,我認為他們是有實力的價值投資者,但股價就是無情下跌,而他們的做法在基本面不變的情況下,只能死守。 我其實相信未來股價會還他們公道。 然而,不順多年的痛苦,真的不是一般人能承受的。 )

免責聲明:

本文觀點僅代表作者個人觀點,不構成本平台的投資建議,本平台不對文章信息準確性、完整性和及時性作出任何保證,亦不對因使用或信賴文章信息引發的任何損失承擔責任

不少人並不是判斷錯了趨勢,而是站在了市場「最不需要新多頭」的那個時間點。方向對、邏輯對,但節奏錯了。外匯和黃金市場裡,最常見的虧損並非來自完全錯誤的判斷,而是來自過早參與一個已經被充分預期的故事。

在外匯市場中,做單需要考慮:買什麼、什麼時候買、買多少、什麼時候賣、賣多少。但我們很多的交易者往往只考慮了買什麼貨幣兌、什麼時候買、什麼時候賣,通常會忽視掉買多少,賣多少的問題。

在外匯交易領域,學習各種技術分析與知識固然重要,但許多人都忽略另一個關鍵,也就是「挑選合適的經紀商」。畢竟如果不慎用到有問題的詐騙平台,即使獲利再高也沒意義。近期外匯天眼就注意到GW全球財富這家交易商存在不小的安全疑慮,以下是相關的研究與解析。

各位投資人請注意,最近外匯天眼收到許多用戶針對Reverie Markets這家交易商的投訴,指控該平台透過假交友殺豬盤誘導受害者入金,卻以各種理由拒絕出金,甚至還想騙人繳納稅金、擔保金等費用,手法相當惡劣。