为逃避监管 高盛玩“词汇套路”造新暗池

摘要:MiFID II今年初正式生效,其中对投行们的暗池交易作出了诸多限制性规定,旨在实现市场的透明化和公平性。而投行们为了经济利益,总能想出各种“奇招”来规避监管。高盛已经创建了一种新形式的暗池机制——定期拍卖(periodic auctions),以规避MiFID II暗池监管。

MiFID II今年初正式生效,其中对投行们的暗池交易作出了诸多限制性规定,旨在实现市场的透明化和公平性。而投行们为了经济利益,总能想出各种“奇招”来规避监管。高盛已经创建了一种新形式的暗池机制——定期拍卖(periodic auctions),以规避MiFID II暗池监管。

暗池交易和交易所的公开交易相对,在交易所上市的股票在进行交易时,其报价、订单都是公开透明的,而暗池交易则是指非交易所的股票交易,订单及报价不公开、不透明。

据彭博4月9日报道,高盛正在创建一种新的交易场所,以吸引基金经理们,这些基金经理都希望能规避MiFID II透明化的监管要求,隐藏其交易的股票订单。高盛已经推出了一种称为“定期拍卖”的服务,投资者(基金经理)通过该服务进行股票交易,不需公开订单,不会影响市场价格,该服务在3月21日时完成了首笔交易。

类似“定期拍卖”服务更早是由交易所推出的,而不是投行。在之前3月初时,彭博就报道,欧洲两大著名的暗池交易场所——伦敦证交所集团旗下的Turquoise和Cboe Global Markets(欧洲),都已经推出了“定期拍卖”服务,目的就是为了规避MiFID II的监管,“定期拍卖”本质上就是一种新形式的“暗池交易”,只不过换了一个名词或说法。

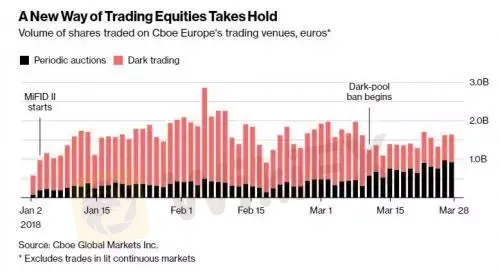

目前,欧洲最大的暗池交易的运营商就是CboeGlobal Markets,其旗下的Cboe Europe目前的定期拍卖的交易量已经超过了暗池交易量。如下图,在MiFID II今年1月初正式生效时,定期拍卖(periodic auctions)的交易量还只占很小比例,远不及暗池交易(Dark trading),之后,Dark trading交易量不断萎缩,而periodic auctions的交易量不断增加,且periodic auctions在3月份时已经超过Darktrading的交易量。

MiFID II设置了每只股票暗池交易的上限8%,超出上限的股票将被强制暂停暗池交易6个月。暗池交易限制的规定在3月12日正式实施。在今年1月份时, ESMA公布有700多只股票超出了上限规定,而在2月份时,有600多只股票超出了上限,这些股票均已被禁止了在暗池中交易。

尽管MiFID II对暗池交易采取了限制措施,但是基金经理们对暗池交易的热情并未受影响,在潜在的需求推动下,“定期拍卖”应运而生。“定期拍卖”将会被视为一种新形式的暗池,日后的交易频次和规模可能会越来越大。

暗池交易的问题暴露出了监管有效性的问题,这需要监管者更有智慧和能力处理这些问题,接下来我们再看欧盟的ESMA是否会对“定期拍卖”做出回击。

免责声明:

本文观点仅代表作者个人观点,不构成本平台的投资建议,本平台不对文章信息准确性、完整性和及时性作出任何保证,亦不对因使用或信赖文章信息引发的任何损失承担责任

天眼交易商

热点资讯

交易所宕机事件成为试金石 万洲金业的伦敦金行情“异常”

移动交易千亿蛋糕,cTrader新版亮剑!MT4/5霸主地位危矣?IC Markets、FxPro、Pepperstone正在“用脚投票”

新手启航计划

巨象金业“100%强平线”还怎么玩?“出本金还要等三个月”

汇率计算