简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

โบรกเกอร์ Forex รวบรวมคำสั่งซื้อและป้องกันความเสี่ยงที่เหลืออย่างไร

บทคัดย่อ:ด้วยการดำเนินการ A-Book (หรือ STP) โบรกเกอร์จะจัดการความเสี่ยงของการเทรดแต่ละรายการ

ด้วยการดำเนินการ A-Book (หรือ STP) โบรกเกอร์จะจัดการความเสี่ยงของการเทรดแต่ละรายการ

แต่ถ้าเทรดเดอร์รายหนึ่งเปิดสถานะ Long GBP/USD และเทรดเดอร์อีกรายเปิดสถานะ GBP/USD สั้นที่หรือใกล้เคียงกัน

แทนที่จะเป็นโบรกเกอร์ A-Book ที่ต้องป้องกันความเสี่ยงจากการเทรดแต่ละรายการแยกกันด้วย LP เหตุใดความเสี่ยงจากการเทรดทั้งสองจึง “ยกเลิก” ซึ่งกันและกันไม่ได้

พวกเขาสามารถ

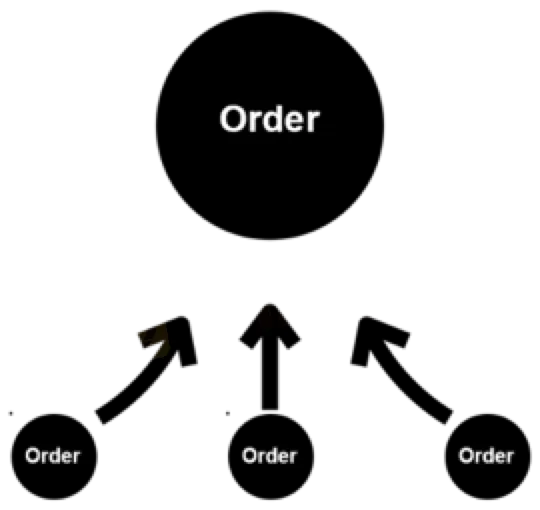

แทนที่จะจัดการความเสี่ยงสำหรับการเทรดแต่ละครั้ง โบรกเกอร์สามารถรวมการเทรดของลูกค้าที่มีคู่สกุลเงินเดียวกันทั้งหมด

กระบวนการรวมการเทรดนี้เรียกว่าการทำให้เป็นภายใน

ตัวอย่างเช่น ลูกค้าบางรายอาจซื้อ GBP/USD ในขณะที่ลูกค้ารายอื่นๆ อาจขาย GBP/USD เทรดเดอร์ต่างมีความคิดเห็นที่แตกต่างกัน ดังนั้นอาจมีกรณีที่การค้าตรงข้ามสามารถ “จับคู่” หรือ “ชดเชย” ซึ่งกันและกันได้

เมื่อโบรกเกอร์จับคู่การค้าของลูกค้ารายหนึ่งกับลูกค้าอีกราย จะช่วยขจัดความเสี่ยงด้านตลาดในลักษณะเดียวกับการป้องกันความเสี่ยงในการเทรดกับผู้ให้บริการสภาพคล่องภายนอก (LP)

เนื่องจากโบรกเกอร์ไม่ส่งการเทรดไปยัง LP จะช่วยประหยัดเงินโดยไม่ต้องทำธุรกรรมกับ LP และจ่ายสเปรดของ LP

โบรกเกอร์สามารถรวมตำแหน่ง GBP/USD ที่ยาวและสั้นทั้งหมดและหักล้างกันได้

นี่คือเหตุผลที่โบรกเกอร์ forex ต้องการฐานลูกค้าขนาดใหญ่ ช่วยให้พวกเขา “เข้าใจ” ความเสี่ยงได้ง่ายขึ้น ยิ่งฐานลูกค้ามีขนาดใหญ่เท่าใด การเทรดก็จะยิ่งเกิดขึ้นมากขึ้นเท่านั้น ซึ่งหมายความว่าโอกาสที่การเทรดจะถูกหักล้างกันก็จะยิ่งสูงขึ้น

เนื่องจากต้องใช้เงินในการเทรดกับผู้ให้บริการสภาพคล่อง (เนื่องจากสเปรด) ซึ่งจะช่วยให้โบรกเกอร์ประหยัดเงินได้

ตัวอย่างเช่น โบรกเกอร์สามารถเห็นในบัญชีของตนว่ามีสถานะ Long GBP/USD ทั้งหมด 10 ล้านหน่วย และสถานะ Short GBP/USD สั้น 8 ล้านหน่วย

ยาว 10M - สั้น 8M = ยาวสุทธิ 2M

ความแตกต่างจะทำให้โบรกเกอร์มีสถานะซื้อสุทธิ 2 ล้าน GBP/USD

“ความแตกต่าง” นี้เรียกอีกอย่างว่า “ส่วนที่เหลือ” เนื่องจากเป็นสิ่งที่ยังคงอยู่หลังจากการเทรดทั้งหมดถูกชดเชย

สิ่งที่ยังคงทำให้โบรกเกอร์มีความเสี่ยงด้านตลาดซึ่งเป็นสาเหตุที่เรียกอีกอย่างว่า “ความเสี่ยงที่เหลือ”

ตอนนี้โบรกเกอร์ต้องตัดสินใจว่าจะจัดการความเสี่ยงที่เหลือนี้อย่างไร

มีสองทางเลือก:

. ยอมรับความเสี่ยง (“ไม่ทำอะไรเลย”)

. โอนความเสี่ยง (“การป้องกันความเสี่ยง”)

ตัวอย่าง: การดำเนินการ A-Book กับ Internalization (Full Offset)

Elsa ซื้อและ Ariel ขายคู่สกุลเงินเดียวกัน (GBP/USD) จำนวนเท่ากันในเวลาเดียวกัน

ภายใต้สถานการณ์นี้ โบรกเกอร์ต้องการโอนความเสี่ยงด้านตลาดไปยัง LP

ราคาของ LP ถูกทำเครื่องหมายไว้ที่ 0.0011 หรือ 1 pip:

มาดูความแตกต่างระหว่างการดำเนินการ A-Book และ Internalization

A-Book

การทำให้เป็นภายใน

หากโบรกเกอร์ใช้การดำเนินการ A-Book จะ “จ่ายส่วนต่างของ LP” และ P&L ของโบรกเกอร์กับ LP จะเท่ากับ:

(1.2007 - 1.2010) x 1,000,000 = -300 USD

หากโบรกเกอร์ใช้ประโยชน์จากข้อเท็จจริงที่ว่าการเทรดเกิดขึ้นพร้อมกันและไม่ได้ป้องกันความเสี่ยงด้วย LP มันก็จะไม่ต้องเสียค่าใช้จ่ายนั้น

ความเสี่ยงหลักสำหรับโบรกเกอร์ที่ใช้โมเดล Internalization เกิดขึ้นเมื่อตำแหน่งไม่ได้ถูกหักล้างอย่างสมบูรณ์ ทำให้โบรกเกอร์มีความเสี่ยงต่อการเคลื่อนไหวของราคาซึ่งอาจส่งผลให้เกิดการสูญเสีย

หากโบรกเกอร์มีคำสั่งซื้อของลูกค้าที่สามารถชดเชยซึ่งกันและกันได้เพียงบางส่วน แสดงว่าโบรกเกอร์มีสถานะสุทธิที่เล็กกว่ามากซึ่งทำให้โบรกเกอร์มีความเสี่ยงด้านตลาด

อีกครั้งนี้เรียกว่า “ความเสี่ยงที่เหลือ”

สามารถจัดการความเสี่ยงที่เหลือนี้ได้สองวิธี:

. โบรกเกอร์สามารถโอนความเสี่ยงนี้ภายนอกไปยังผู้ให้บริการสภาพคล่องโดยดำเนินการเทรดป้องกันความเสี่ยง

. โบรกเกอร์สามารถยอมรับความเสี่ยงนี้และจัดการได้ภายใน

ตัวอย่าง: การดำเนินการ A-Book กับ Internalization + Hedge Order

มาดูความแตกต่างระหว่างการดำเนินการ A-Book และ Internalization ตามด้วยการค้าป้องกันความเสี่ยง:

A Book

Internalization + คำสั่งป้องกันความเสี่ยง

หากโบรกเกอร์ใช้การดำเนินการ A-Book แสดงว่า P&L เทียบกับ LP ของโบรกเกอร์จะเท่ากับ:

(1.2008 - 1.2009) x 1,000,000 = -100 USD

แต่โบรกเกอร์ไม่จำเป็นต้องทำการค้าของ Elsa A-book เพราะการค้าของ Eric สามารถชดเชยได้

ดังนั้นหากโบรกเกอร์มี “ภายใน” หรือรวมตำแหน่ง GBP/USD ทั้งหมด ก็ไม่จำเป็นต้องป้องกันความเสี่ยงจากการค้าของ Elsa และจะช่วยประหยัดเงินโดยไม่จ่ายสเปรดของ LP

แม้หลังจากการทำให้ภายในประเทศแล้ว สิ่งนี้ยังคงทำให้โบรกเกอร์มีสถานะขายสุทธิ 2,000,000 GBP/USD

อย่างที่คุณเห็น โบรกเกอร์ป้องกันความเสี่ยงที่เหลือนี้ด้วย LP

หากมีการเทรดที่มีขนาดใกล้เคียงกันมากพอที่จะชดเชยซึ่งกันและกัน การทำให้เป็นภายในสามารถทำกำไรได้มากสำหรับโบรกเกอร์

ที่กล่าวว่าหากตำแหน่งยังคงอยู่ซึ่งไม่สามารถชดเชยได้ ความเสี่ยงที่เหลือจะทำให้โบรกเกอร์มีความเสี่ยงด้านตลาดเช่นเดียวกับการเทรด B-Book

แนวทางปฏิบัติทั่วไปเมื่อโบรกเกอร์เทรดภายในคือ:

. ขั้นแรก ออฟเซ็ตตำแหน่งของลูกค้าต่อกัน จากนั้น...

. รวมความเสี่ยงที่เหลืออยู่และป้องกันความเสี่ยงภายนอกด้วย LP โดยอิงตาม “ราคาเฉลี่ยถ่วงน้ำหนักตามปริมาณ” หรือ “VWAP”

จากตัวอย่างข้างต้น เราจะเห็นได้ว่าการค้าของ Elsa ถูกชดเชยภายในโดยการค้าของ Ariel

Elsa เทรด 100,000 GBP/USD ในขณะที่ Ariel ปิดสถานะ Short 100,000 GBP/USD ดังนั้นความเสี่ยงของโบรกเกอร์จึงเป็นศูนย์

แต่แล้วเทรดเดอร์อีกสามคนคือ Eric, Jasmine และ Louis ก็ซื้อ GBP/USD ที่ราคาต่างกัน

เนื่องจากไม่มีลูกค้ารายอื่นที่ชอร์ต โบรกเกอร์จึงต้องการป้องกันความเสี่ยงนี้

แทนที่จะป้องกันความเสี่ยงในการเทรดแต่ละรายการ โบรกเกอร์จะรวมการเทรดสามรายการที่แยกจากกัน และสร้างการเทรดป้องกันความเสี่ยงเพียงครั้งเดียวด้วย LP โดยอิงตาม VWAP ที่ 1.2511

วิธีคำนวณ VWAP มีดังนี้

ปริมาณผู้เทรด ราคา มูลค่าสัญญา

เอริค 200,000 1.2508 250,160

มะลิ 300,000 1.2510 375,300

หลุยส์ 500,000 1.2512 625,600

1,000,000 1,251,060

VWAP = มูลค่าตามสัญญารวม / ปริมาณรวมVWAP = 1,251,060 / 1,000,000VWAP = 1.2511

การรวมการเทรดของลูกค้าหลายรายเป็นแนวทางปฏิบัติทั่วไปสำหรับโบรกเกอร์ เนื่องจากการเทรดกับ LP ส่วนใหญ่ต้องการขนาดการเทรดขั้นต่ำ โดยปกติอย่างน้อย 1 ล็อตมาตรฐานหรือเพิ่มขึ้นทีละ 100,000 หน่วย

ดังนั้นหากลูกค้าของโบรกเกอร์เปิดสถานะน้อยกว่า 100,000 หน่วย โบรกเกอร์ก็ต้องรอจนกว่าลูกค้ารายอื่นจะทำการค้าเพื่อที่จะสามารถ “รวมกลุ่ม” ความเสี่ยงจากการเทรดต่างๆ

อีกเหตุผลหนึ่งที่โบรกเกอร์อาจรวมคำสั่งซื้อคือช่วยลดเวลาที่ใช้ในการป้องกันความเสี่ยงทั้งหมดด้วย LP

ตัวอย่างเช่น หากโบรกเกอร์ใช้การดำเนินการ STP การดำเนินการคำสั่งซื้อขนาดเล็กจำนวนมากทีละรายการอาจ “ส่งสัญญาณ” ไปยัง LP ว่ารูปแบบนี้อาจดำเนินต่อไป

หากตรวจพบคำสั่งซื้อที่สนใจซื้อมากกว่าขาย ก็สามารถ “แรเงา” ราคาและเพิ่มราคาขอ (ซื้อ) ให้สูงกว่าปกติได้

ซึ่งอาจส่งผลให้ลูกค้าของโบรกเกอร์ได้รับการกรอกที่แย่กว่าถ้าโบรกเกอร์ส่งคำสั่งซื้อเดียวไปยัง LP

นี่เป็นสิ่งสำคัญอย่างยิ่งในตลาดที่มีสภาพคล่องต่ำหรือเคลื่อนไหวเร็ว

นี่คือบทสรุปว่าโบรกเกอร์ forex ได้รับประโยชน์อย่างไร ขึ้นอยู่กับวิธีดำเนินการและผลลัพธ์ของการเทรด:

ผลประโยชน์การดำเนินการตามคำสั่งของโบรกเกอร์การค้าของลูกค้า

WIN B-Book (ยอมรับความเสี่ยง) กำไรของลูกค้าคือการสูญเสียของโบรกเกอร์

WIN A-Book (ความเสี่ยงในการโอน) สเปรดของโบรกเกอร์ – สเปรดของ LP

WIN Internalize (ชดเชยความเสี่ยงกับลูกค้ารายอื่น) สเปรดของโบรกเกอร์

LOSE B-Book (ยอมรับความเสี่ยง) การสูญเสียของลูกค้าคือกำไรของโบรกเกอร์

เสีย A-Book (ความเสี่ยงในการโอน) สเปรดของโบรกเกอร์ – สเปรดของ LP

LOSE Internalize (ชดเชยความเสี่ยงกับลูกค้ารายอื่น) สเปรดของโบรกเกอร์

ข้อจำกัดความรับผิดชอบ:

มุมมองในบทความนี้แสดงถึงมุมมองส่วนตัวของผู้เขียนเท่านั้นและไม่ถือเป็นคำแนะนำในการลงทุน สำหรับแพลตฟอร์มนี้ไม่รับประกันความถูกต้องครบถ้วนและทันเวลาของข้อมูลบทความ และไม่รับผิดชอบต่อการสูญเสียใด ๆ ที่เกิดจากการใช้ข้อมูลในบทความ

WikiFX โบรกเกอร์

WikiFX โบรกเกอร์

คำนวณอัตราแลกเปลี่ยน